股指期貨與股票現(xiàn)貨市場(chǎng)相互作用的效應(yīng)分析——瀑布效應(yīng)

admin

股指期貨與股票現(xiàn)貨市場(chǎng)相互作用的效應(yīng)分析——瀑布效應(yīng)

“瀑布效應(yīng)”提出的背景及其形成機(jī)理

1.“87股災(zāi)”的簡(jiǎn)要描述

1987年美國(guó)股市的大崩盤(pán)是國(guó)際金融史上具有標(biāo)志性的事件。1987年10月19日,道·瓊斯工業(yè)股價(jià)平均數(shù)跌幅高達(dá)22.6%,幾乎是1929年大危機(jī)爆發(fā)時(shí)的兩倍,這是華爾街歷史上遭受的單日最大跌幅,這一天也被稱(chēng)為“黑色星期一”。美國(guó)全國(guó)一日損失股票市值5000億美元,相當(dāng)于美國(guó)全年GNP值的1/8或法國(guó)全年的GNP值。美國(guó)股市的大幅下挫迅速蔓延,最終釀成了全球性股災(zāi)。整個(gè)10月,股災(zāi)造成世界主要股市市值損失了17920億美元,相當(dāng)于第一次世界大戰(zhàn)中直接和間接經(jīng)濟(jì)損失3380億美元的5.3倍。2.“瀑布效應(yīng)”理論的含義及其形成機(jī)理

股災(zāi)發(fā)生后,人們普遍認(rèn)為,正是由于資本市場(chǎng)引入了股指期貨交易,造成了股市運(yùn)行的不穩(wěn)定,從而導(dǎo)致了股災(zāi)的發(fā)生和蔓延。一些專(zhuān)家和學(xué)者紛紛撰文,對(duì)股指期貨交易進(jìn)行了嚴(yán)厲的批評(píng),并且要求政府嚴(yán)格監(jiān)管,甚至取締股指期貨交易。隨后,美國(guó)政府成立了以財(cái)政部長(zhǎng)布雷迪為首的總統(tǒng)工作小組對(duì)股災(zāi)的原因進(jìn)行調(diào)查,于1988年形成了《布雷迪報(bào)告》(Brady,1988)。報(bào)告提出的“瀑布理論”(Cascade Theory)對(duì)“87股災(zāi)”發(fā)生的原因進(jìn)行了解釋?zhuān)鞔_對(duì)股指期貨的作用提出質(zhì)疑,認(rèn)為股指期貨是此次股災(zāi)的罪魁禍?zhǔn)住!恫祭椎蠄?bào)告》的基本結(jié)論是:指數(shù)套利和投資組合保險(xiǎn)這兩類(lèi)交易在股票指數(shù)期貨和現(xiàn)貨市場(chǎng)互相推動(dòng),最終造成股市崩潰。

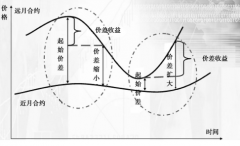

布雷迪報(bào)告認(rèn)為,正是由于指數(shù)套利和組合投資保險(xiǎn)的機(jī)械式運(yùn)作才導(dǎo)致了這次股市的大崩潰。由于信息的阻塞和股票指數(shù)的滯后性,股指和期指可能會(huì)產(chǎn)生計(jì)算上的非同步性。假如組合投資保險(xiǎn)者在購(gòu)買(mǎi)股票的同時(shí),賣(mài)出一定數(shù)量的股指期貨進(jìn)行保值,大量的期指賣(mài)單將會(huì)使股指期貨的價(jià)格下跌,股指期貨合約的價(jià)格明顯低于由持有成本模型確定的期貨價(jià)格,也就是低于股票市場(chǎng)相對(duì)應(yīng)的一籃子股票的價(jià)格。由于存在著一定的無(wú)風(fēng)險(xiǎn)套利區(qū)間,指數(shù)套利者就會(huì)采取買(mǎi)進(jìn)股指期貨和拋售股票的操作策略,這一操作一般是通過(guò)計(jì)算機(jī)的程式交易來(lái)進(jìn)行。同時(shí),期指的下跌也會(huì)被眾多市場(chǎng)投機(jī)者認(rèn)為是股市下跌的先兆,從而增加股票的拋盤(pán),這兩種行為的疊加將會(huì)把股票價(jià)格壓得更低。伴隨著股票價(jià)格的下降,組合資產(chǎn)保險(xiǎn)者需要賣(mài)出更多數(shù)量的股指期貨合約,以求得持有資產(chǎn)風(fēng)險(xiǎn)的最小化。于是新一輪循環(huán)又開(kāi)始了,指數(shù)套利者和組合資產(chǎn)保險(xiǎn)者重復(fù)這一行為將會(huì)導(dǎo)致價(jià)格如同一條持續(xù)下落的瀑布(a downward cascade)。因此,布雷迪報(bào)告得出結(jié)論:投資機(jī)構(gòu)“機(jī)械的、對(duì)價(jià)格不敏感的賣(mài)出”(“mechanical,price-insensitive selling”)是股市崩潰的最主要原因。

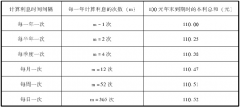

為了進(jìn)一步說(shuō)明股指期貨是導(dǎo)致股災(zāi)的原因,《布雷迪報(bào)告》還提出了兩項(xiàng)主要證據(jù)。一是直接影響的證據(jù),即期貨市場(chǎng)上機(jī)構(gòu)投資者特別是組合保險(xiǎn)投資者的賣(mài)盤(pán)數(shù)量。報(bào)告指出,1987年10月19日這天,機(jī)構(gòu)投資者在S&P500股指期貨市場(chǎng)上的賣(mài)盤(pán)合約高達(dá)34500手(約合40億美元的合約),占整個(gè)S&P500指數(shù)期貨合約交易量的40%。美國(guó)證監(jiān)會(huì)的報(bào)告也支持這種觀點(diǎn),他們認(rèn)為:19日采取組合保險(xiǎn)賣(mài)出策略的套利與程序交易量占了S&P500股票交易量的21.1%,而且在下午1點(diǎn)到2點(diǎn)之間,組合保險(xiǎn)與指數(shù)套利的交易量占了S&P500指數(shù)成份股交易量的40%以上,在這1個(gè)小時(shí)內(nèi),在三個(gè)不同的10分鐘間隔期內(nèi)賣(mài)盤(pán)占了S&P500股票交易量的60%以上。二是間接影響的證據(jù),即股指期貨市場(chǎng)的不正常下跌對(duì)股票市場(chǎng)即將下跌產(chǎn)生的心理作用。報(bào)告指出,股災(zāi)期間,期貨指數(shù)與現(xiàn)貨指數(shù)之間反常的正基差就如同“單曲排行榜”,導(dǎo)致投資者預(yù)期股票市場(chǎng)會(huì)隨著股指期貨市場(chǎng)的不斷下跌而下跌。在正常情況下,期貨指數(shù)通常是大于標(biāo)的現(xiàn)貨指數(shù)的,即基差為負(fù)。但在股災(zāi)期間,市場(chǎng)卻呈現(xiàn)出異常大的正基差。因此,報(bào)告認(rèn)為,指數(shù)套利者和投資組合保險(xiǎn)者所采用的程式交易是將期貨市場(chǎng)的波動(dòng)傳遞到股票市場(chǎng)的重要力量,并使其他投資者產(chǎn)生了股市即將下跌的心理預(yù)期,是股災(zāi)產(chǎn)生的直接導(dǎo)火索。

綜上,可以將瀑布效應(yīng)的形成機(jī)理概括如下:

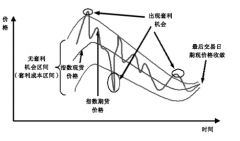

(1)期貨指數(shù)率先反映市場(chǎng)沖擊。由于股指期貨的價(jià)格發(fā)現(xiàn)功能,無(wú)論沖擊來(lái)自現(xiàn)貨市場(chǎng)還是期貨市場(chǎng),率先反應(yīng)的是期貨指數(shù)。同時(shí),由于股指期貨市場(chǎng)集中競(jìng)價(jià)交易形成的價(jià)格具有如下特點(diǎn):第一,時(shí)間上的連貫性和超前性。由于股指期貨合約具有不同的交割月份,最長(zhǎng)可達(dá)數(shù)年,它們的價(jià)格有機(jī)、動(dòng)態(tài)、連續(xù)地反映著當(dāng)前變化中及變化后的供求關(guān)系,實(shí)際上檢驗(yàn)了眾多交易者對(duì)未來(lái)供求狀況的預(yù)測(cè),因此其價(jià)格能良好地反映市場(chǎng)的動(dòng)態(tài)走勢(shì),表現(xiàn)出價(jià)格形成上的連貫性和指示調(diào)節(jié)作用上的超前性。第二,形成上的競(jìng)爭(zhēng)性和充分性。股指期貨市場(chǎng)價(jià)格是買(mǎi)賣(mài)雙方通過(guò)各自的經(jīng)紀(jì)人在交易所通過(guò)公開(kāi)競(jìng)價(jià)的方法最終確定的,這就保證了股指期貨市場(chǎng)價(jià)格的高度競(jìng)爭(zhēng)性。而通過(guò)合約的方式來(lái)實(shí)現(xiàn)金融資產(chǎn)所有權(quán)轉(zhuǎn)移,使得交易更為廣泛,大量市場(chǎng)信息在場(chǎng)內(nèi)聚集、產(chǎn)生、反饋、擴(kuò)散,這就在大量高質(zhì)量的信息流基礎(chǔ)上形成的股指期貨交易價(jià)格能客觀、充分地反映供求關(guān)系的變化。

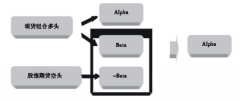

(2)指數(shù)套利傳遞賣(mài)壓。為了規(guī)避泡沫破滅的風(fēng)險(xiǎn)損失,使用組合資產(chǎn)保險(xiǎn)交易策略的機(jī)構(gòu)往往在期貨市場(chǎng)上大量拋售股指期貨合約,以盡快出清所持有的資產(chǎn)頭寸。在這種拋售行為打壓下,股指期貨合約的價(jià)格明顯低于現(xiàn)貨股票市場(chǎng)相對(duì)應(yīng)的籃子股票的價(jià)格。指數(shù)套利者進(jìn)而利用期、現(xiàn)兩市存在的可觀的基差進(jìn)行指數(shù)套利活動(dòng),在期貨市場(chǎng)上買(mǎi)進(jìn)股指期約,在現(xiàn)貨市場(chǎng)賣(mài)出相應(yīng)的股票組合,從而將期貨市場(chǎng)上的賣(mài)壓傳送到股票市場(chǎng),使股價(jià)也發(fā)生下跌。緊接著,股價(jià)的下跌又會(huì)引發(fā)期市的新一輪下跌,重新開(kāi)始上面所說(shuō)的惡性循環(huán)。這個(gè)過(guò)程多次重復(fù),使股價(jià)的運(yùn)行軌跡如同一條下瀉的瀑布,因此被稱(chēng)為“瀑布效應(yīng)”。當(dāng)股市的泡沫吹到了頂點(diǎn),人們的盈利預(yù)期降低,價(jià)格回落時(shí),就會(huì)出現(xiàn)下行的正反饋過(guò)程,“愈跌愈拋,愈拋愈跌”,最終股市泡沫破滅。股市泡沫最先在股指期貨市場(chǎng)表現(xiàn)出來(lái),股指期貨市場(chǎng)上的反常價(jià)格在下行正反饋機(jī)制作用下,通過(guò)指數(shù)套利等行為傳遞到股票現(xiàn)貨市場(chǎng),形成風(fēng)險(xiǎn)聯(lián)動(dòng)。

(3)做市商無(wú)力維持市場(chǎng)紀(jì)律。股票市場(chǎng)的交易體系在正常情況下能夠保證交易過(guò)程的暢通,保證期、現(xiàn)兩市維持應(yīng)有的聯(lián)系,但是在股市動(dòng)蕩時(shí)期就失靈了。當(dāng)股災(zāi)發(fā)生時(shí),股票市場(chǎng)交易系統(tǒng)往往無(wú)法及時(shí)處理股市動(dòng)蕩期間涌入超大量指令,交易過(guò)程不暢通,致使風(fēng)險(xiǎn)無(wú)法快速、平穩(wěn)地得到釋放。做市商有義務(wù)維持股票市場(chǎng)的公正和有序,在股災(zāi)初期做市商還竭力履行自己的義務(wù),但到后來(lái)干脆拒絕履行義務(wù)。這個(gè)結(jié)果也是因?yàn)樽鍪猩讨贫仍O(shè)計(jì)上并沒(méi)有考慮危機(jī)情況下,如何確保做市商的利益使其信守自己的義務(wù)。因?yàn)樽鍪猩搪男凶鍪辛x務(wù)是以自己的正當(dāng)利益有保證為前提的。他沒(méi)有履行做市的社會(huì)義務(wù)。股災(zāi)期間做市商面臨兩方面壓力:一是資金嚴(yán)重不足。銀行已拒絕提供做市所需的信貸,因此,做市商難為無(wú)米之炊;二是在股價(jià)一瀉千里的情形下,做市商也面臨巨大的風(fēng)險(xiǎn),繼續(xù)做市可能不僅不能扭轉(zhuǎn)乾坤,反而自身難保。行為資產(chǎn)定價(jià)理論認(rèn)為,套利均衡的實(shí)現(xiàn)是有條件的:第一,市場(chǎng)上非理性交易者的數(shù)量不能過(guò)多,否則,理性交易者將無(wú)力糾偏價(jià)格,非理性交易者將支配市場(chǎng),價(jià)格也將遠(yuǎn)離均衡水平。第二,只有理性交易者可以在市場(chǎng)上賣(mài)空,如果非理性交易者也參與賣(mài)空,價(jià)格將更加不均衡。同時(shí)理性交易者的這種賣(mài)空是低成本的,能夠?qū)嵤┑摹5谌抢硇越灰渍咴诮?jīng)過(guò)一段時(shí)間之后應(yīng)該了解到資產(chǎn)的真正價(jià)值,從而調(diào)整自己的行為,糾正自己對(duì)市場(chǎng)價(jià)格的錯(cuò)誤估計(jì),停止偏離非理性交易者,即噪聲交易者,則不具備理想狀態(tài)下的投資者所應(yīng)有的知識(shí)儲(chǔ)備和行為方式,他們并不具有均值方差偏好,往往背離資本資產(chǎn)定價(jià)模型(CAPM)。行為金融學(xué)認(rèn)為套利的力量不可能不受條件限制,在各種客觀約束下,套利無(wú)法剔除非理性行為對(duì)理性行為長(zhǎng)期、實(shí)質(zhì)性的影響。卡尼曼和特維爾斯基把此稱(chēng)為“套利限制”。而套利限制表明,股災(zāi)期間依靠指數(shù)套利來(lái)維持股指期貨市場(chǎng)與股票現(xiàn)貨市場(chǎng)之間的均衡是難以實(shí)現(xiàn)的。

(4)投機(jī)資本的介入加劇風(fēng)險(xiǎn)聯(lián)動(dòng)。投機(jī)資本的攻擊通常在貨幣和資本市場(chǎng)、現(xiàn)貨和期貨市場(chǎng)聯(lián)手操作。投機(jī)者在期貨市場(chǎng)構(gòu)筑空方頭寸,在現(xiàn)貨市場(chǎng)帶頭拋售股票,打壓股價(jià),通過(guò)傳媒制造恐慌氣氛,引起拋售狂潮,導(dǎo)致股價(jià)狂瀉,從而在期貨市場(chǎng)謀取暴利。股指期貨市場(chǎng)的存在,使投機(jī)資本可充分利用期貨市場(chǎng)投機(jī)的杠桿效應(yīng),不顧股市基本面的實(shí)際情況,通過(guò)人為拉抬或打壓股價(jià)指數(shù),操縱股指期貨的結(jié)算價(jià)格,使股市與期市間原有的此消彼漲的負(fù)反饋機(jī)制變成了正反饋,導(dǎo)致股指期貨價(jià)格與股票現(xiàn)貨價(jià)格的雙雙狂瀉。只要國(guó)際炒家在期貨市場(chǎng)的持倉(cāng)超過(guò)現(xiàn)貨市場(chǎng)的持倉(cāng),即使在操縱現(xiàn)貨市場(chǎng)時(shí)蒙受損失,亦可通過(guò)期貨市場(chǎng)獲得遠(yuǎn)大于現(xiàn)貨市場(chǎng)虧損的利潤(rùn)。有時(shí)候,投機(jī)資本的炒作會(huì)同時(shí)在匯市、股市和期市展開(kāi)。投機(jī)資本炒家首先在外匯市場(chǎng)上大量拋售本幣,造成本幣的貶值;為維護(hù)本幣匯率的穩(wěn)定,中央銀行被迫提高利率,而利率的提高會(huì)引起股票價(jià)格的下跌,炒家乘機(jī)拋售股票。導(dǎo)致股市價(jià)格的進(jìn)一步下行;投資者為轉(zhuǎn)移風(fēng)險(xiǎn),要在股指期貨市場(chǎng)上購(gòu)入期貨合約,炒家則趁機(jī)大量淡倉(cāng)股指期貨,導(dǎo)致股指期貨價(jià)格的大幅下行;股指期貨價(jià)格與股票現(xiàn)貨價(jià)格的劇烈波動(dòng)會(huì)強(qiáng)化兩市場(chǎng)間的下行正反饋,從而形成風(fēng)險(xiǎn)聯(lián)動(dòng)。其中,股指期貨是其一個(gè)重要環(huán)節(jié),它可以通過(guò)與股市、匯市間的傳導(dǎo)機(jī)制,將各個(gè)市場(chǎng)的風(fēng)險(xiǎn)匯聚、上升為國(guó)家金融風(fēng)險(xiǎn),從而徹底動(dòng)搖投資者的信心和預(yù)期。

3.《布雷迪報(bào)告》關(guān)于“瀑布效應(yīng)”理論的總結(jié)及提出的監(jiān)管建議

《布雷迪報(bào)告》的結(jié)論可以概括為以下六個(gè)方面:(1)機(jī)構(gòu)投資者盲目追隨組合保險(xiǎn)交易策略,是造成市場(chǎng)崩潰的主要原因;(2)為應(yīng)對(duì)大宗贖回要求,許多對(duì)沖基金采取了類(lèi)似組合保險(xiǎn)交易者的策略,而不考慮價(jià)格;(3)冒險(xiǎn)型投資者預(yù)測(cè)到上述機(jī)構(gòu)賣(mài)出時(shí)會(huì)有獲利機(jī)會(huì),對(duì)市場(chǎng)頹勢(shì)起到了推波助瀾的作用;(4)拋盤(pán)壓力主要集中于大型投資者;(5)股票市場(chǎng)、股指期貨市場(chǎng)、股票期權(quán)市場(chǎng)通過(guò)金融工具、交易策略、市場(chǎng)參與者、結(jié)算與信用機(jī)制連接成為一個(gè)市場(chǎng);(6)在某一時(shí)期,股票市場(chǎng)和股指期貨市場(chǎng)之間出現(xiàn)斷裂,導(dǎo)致兩個(gè)市場(chǎng)同時(shí)出現(xiàn)自由落體走勢(shì)。

在總結(jié)原因的基礎(chǔ)上,《布雷迪報(bào)告》提出了一些監(jiān)管建議,主要有斷路器機(jī)制、跨市場(chǎng)監(jiān)管機(jī)制、統(tǒng)一股指期貨市場(chǎng)與現(xiàn)貨市場(chǎng)的保證金水平、建立單一監(jiān)管機(jī)構(gòu)等。

(二)關(guān)于瀑布效應(yīng)理論的爭(zhēng)議

1.監(jiān)管者的觀點(diǎn)

1987年的股災(zāi)之后,美國(guó)管理層、特別是市場(chǎng)監(jiān)管部門(mén)都對(duì)股市暴跌事件進(jìn)行了深入分析。4個(gè)月之內(nèi),除了作為總統(tǒng)任務(wù)小組發(fā)布的《布雷迪報(bào)告》外,美國(guó)商品期貨交易委員會(huì)、證券交易委員會(huì)、總會(huì)計(jì)師辦公室、紐約證券交易所、芝加哥商業(yè)交易所均發(fā)布了自己的報(bào)告,并提出了相關(guān)的建議。總的來(lái)說(shuō),這些監(jiān)管者并不完全認(rèn)同《布雷迪報(bào)告》的觀點(diǎn)。美國(guó)證券交易委員會(huì)的報(bào)告直接了當(dāng)?shù)仃愂隽怂麄冋也坏焦蔀?zāi)發(fā)生的真正原因。不過(guò)他們?cè)趯?duì)股指期貨的作用方面與《布雷迪報(bào)告》有一致的地方。SEC的報(bào)告認(rèn)為,股指期貨交易與使用股指期貨的交易策略不是市場(chǎng)崩潰的唯一原因,但是股指期貨和所涉及的程序交易策略的存在是加速和加重市場(chǎng)下跌的重要因素。同時(shí),SEC的報(bào)告還指出了組合投資對(duì)市場(chǎng)造成負(fù)面影響的幾種途徑。例如,非組合保險(xiǎn)投資者不能準(zhǔn)確估量組合保險(xiǎn)模型所指向的賣(mài)出量,所以會(huì)減弱他們的買(mǎi)入興趣;再如,賣(mài)盤(pán)的集中度和速度的增加會(huì)扭曲價(jià)格,并對(duì)股票專(zhuān)家的資本頭寸造成負(fù)面影響。但是,CME和CFTC則完全不同意這個(gè)觀點(diǎn)。CME的報(bào)告認(rèn)為,組合保險(xiǎn)的確對(duì)期貨市場(chǎng)的拋售起到了明顯作用,但是組合保險(xiǎn)只是眾多賣(mài)出策略中的一種,其本身并不能夠解釋市場(chǎng)崩潰到如此程度的原因。而且,在CME交易的股指期貨甚至還吸收了相當(dāng)大的一部分賣(mài)壓。CFTC時(shí)任主席更進(jìn)一步表示,CFTC從10月19日大宗股指期貨頭寸持有者那里得到的數(shù)據(jù)顯示,當(dāng)時(shí)的交易狀況并不支持瀑布理論的觀點(diǎn)——即組合保險(xiǎn)和套利活動(dòng)的互相影響導(dǎo)致了股價(jià)螺旋式下降。

總之,從監(jiān)管者的角度看,《布雷迪報(bào)告》的觀點(diǎn)并不一定是正確的。

2.學(xué)術(shù)界的觀點(diǎn)

學(xué)術(shù)界對(duì)“87股災(zāi)”的研究更為深入和全面。一些學(xué)者的研究結(jié)論支持瀑布效應(yīng)理論。Maberlyetal(1989)通過(guò)對(duì)S&P500股票指數(shù)的相關(guān)研究認(rèn)為,通過(guò)控制期貨交易雖不能減小股票市場(chǎng)的波動(dòng),但熔斷機(jī)制及提高保證金率則可以有效地降低股票市場(chǎng)的波動(dòng)。Becketti & Roberts (1990)通過(guò)對(duì)S&P500股票指數(shù)進(jìn)行的研究認(rèn)為,多頭市場(chǎng)與空頭市場(chǎng)的波動(dòng)性確有不同,且空頭市場(chǎng)風(fēng)險(xiǎn)高于多頭市場(chǎng)。這兩項(xiàng)研究從一個(gè)側(cè)面支持了瀑布效應(yīng)的存在。俞衛(wèi)(1995)的研究表明,無(wú)論沖擊來(lái)自期貨市場(chǎng)還是現(xiàn)貨市場(chǎng),股指期貨價(jià)格的變化總比現(xiàn)貨價(jià)格的變化表現(xiàn)出更大的波動(dòng)。這種區(qū)別反映了兩個(gè)市場(chǎng)的特征,即期貨價(jià)格能比現(xiàn)貨價(jià)格更快地對(duì)沖擊作出反映,也意味著現(xiàn)貨市場(chǎng)的沖擊最先帶來(lái)的是期貨價(jià)格的變化而不是現(xiàn)貨價(jià)格。田樹(shù)喜(2007)解釋了瀑布效應(yīng)的機(jī)理,并以亞洲金融危機(jī)期間(1997.10~1998.8)的香港恒生指數(shù)期貨與現(xiàn)貨市場(chǎng)為對(duì)象進(jìn)行的實(shí)證研究也認(rèn)為瀑布效應(yīng)是存在的。對(duì)于《布雷迪報(bào)告》中的“瀑布效應(yīng)”的觀點(diǎn),也有學(xué)者持反對(duì)態(tài)度。其理由是,在市場(chǎng)正常運(yùn)行的情況下中,套利行為會(huì)促進(jìn)期、現(xiàn)價(jià)格的回歸,是穩(wěn)定股市的重要力量。但在市場(chǎng)運(yùn)行的非正常時(shí)期,指數(shù)套利者可能促進(jìn)了股市崩盤(pán)現(xiàn)象的加速化和顯性化,但不能被視為是股市崩盤(pán)的導(dǎo)火索和根本原因。 Culp(1988)認(rèn)為,瀑布理論將股災(zāi)原因歸結(jié)于期貨市場(chǎng)的看法并不符合事實(shí),甚至是對(duì)股票市場(chǎng)穩(wěn)定的威脅。盡管對(duì)于組合保險(xiǎn)與指數(shù)套利的過(guò)程分析并沒(méi)有錯(cuò),但其結(jié)論卻錯(cuò)了。Edwards(1988)對(duì)瀑布理論提出了強(qiáng)烈的質(zhì)疑。他認(rèn)為,“《布雷迪報(bào)告》有意夸大了組合保險(xiǎn)的負(fù)面作用,而忽略了其他因素,并且主觀地選擇幾個(gè)時(shí)間點(diǎn)上的交易情況,就得出組合保險(xiǎn)占據(jù)了多數(shù)交易量的結(jié)論是站不住腳的。事實(shí)上,我們也同樣可以給出證據(jù),說(shuō)明組合保險(xiǎn)沒(méi)有起到打壓股市的作用。另外,單純看賣(mài)方的交易額占總交易額的比重來(lái)判斷市場(chǎng)下跌的原因也是不可靠的。因?yàn)槌山粌r(jià)格是由買(mǎi)賣(mài)雙方共同決定的,買(mǎi)方也要為股市的下跌負(fù)責(zé)。價(jià)格的決定遠(yuǎn)比我們預(yù)想的要復(fù)雜。”Roll(1988)指出,1987年股市崩盤(pán)是全球的普遍現(xiàn)象,沒(méi)有股指期貨交易的國(guó)家也未能幸免。股災(zāi)期間,有指數(shù)套利交易的5個(gè)國(guó)家股市的平均跌幅為21%,低于其他國(guó)家28%的水平,表明股指期貨交易不僅沒(méi)有助長(zhǎng)股市下跌,反而有助于降低股市波動(dòng)。同期,英國(guó)和日本政府發(fā)布的調(diào)查報(bào)告不僅未將股市崩盤(pán)歸罪于股指期貨,而且認(rèn)為正是由于股指期貨交易不發(fā)達(dá)才使兩國(guó)股市下挫更為嚴(yán)重,因?yàn)槭袌?chǎng)上所有的賣(mài)壓都集中到了股票現(xiàn)貨市場(chǎng)。英格蘭銀行的報(bào)告也指出,現(xiàn)貨市場(chǎng)和衍生品市場(chǎng)間的關(guān)聯(lián)在此次倫敦股災(zāi)中所起的直接作用是十分有限的。日本的股災(zāi)分析報(bào)告還針對(duì)本國(guó)無(wú)股票指數(shù)期貨的情況,呼吁政府盡快推出股指期貨交易,以防股價(jià)再度重挫。胡懷邦(1999)指出,指數(shù)相關(guān)交易和動(dòng)態(tài)套頭交易不是股災(zāi)的罪魁禍?zhǔn)祝蔀?zāi)真正原因是不合理制度安排、股災(zāi)前股票價(jià)格的高估、以及對(duì)經(jīng)濟(jì)信息的過(guò)度反應(yīng),衍生產(chǎn)品交易不是泡沫經(jīng)濟(jì)形成的直接原因。楊再斌、徐蘇江(2009)分析了全球金融危機(jī)中世界股票現(xiàn)貨和期貨市場(chǎng)的關(guān)系,認(rèn)為沒(méi)有發(fā)現(xiàn)瀑布效應(yīng)存在的證據(jù)。相反,股指期貨為現(xiàn)貨市場(chǎng)的穩(wěn)定發(fā)揮了積極的促進(jìn)作用,對(duì)現(xiàn)貨市場(chǎng)的過(guò)度反應(yīng)起到了一定修正功能。

許多學(xué)者進(jìn)一步通過(guò)邏輯推理和實(shí)證研究,進(jìn)一步解釋可能導(dǎo)致股災(zāi)的原因,這些觀點(diǎn)可概括為如下幾個(gè)方面。

(1)流動(dòng)性不足論。該觀點(diǎn)認(rèn)為,在股災(zāi)期間,金融市場(chǎng)的交易系統(tǒng)不能處理巨大的賣(mài)單,很多股票以及衍生品沒(méi)有足夠的買(mǎi)方消化這些賣(mài)單。幾乎所有的市場(chǎng)都曾經(jīng)被關(guān)閉過(guò)。也有觀點(diǎn)認(rèn)為,投資者過(guò)高估計(jì)了市場(chǎng)的流動(dòng)性,當(dāng)時(shí)并無(wú)足夠的買(mǎi)單來(lái)承接賣(mài)單,因此股價(jià)迅速下跌。Blume,MacKinla & Teker(1989)認(rèn)為,現(xiàn)貨市場(chǎng)特別是S&P500成份股,在非常高的成交量面前遭遇到了流動(dòng)性問(wèn)題,導(dǎo)致價(jià)格過(guò)度下跌。關(guān)于流動(dòng)性不足論的說(shuō)法具有一定的道理,但是它無(wú)法解釋清楚一個(gè)問(wèn)題,即為什么人們決定在同一時(shí)刻賣(mài)出股票。

(2)技術(shù)缺陷論。BAssen、France & Pliska(1989)、Kleidon & Whaley(1992)、Harris(1989)、Moriarty、Gordon、Kuserk & Wang(1990)、Miller(1991)等認(rèn)為,股災(zāi)主要是一個(gè)技術(shù)層面的問(wèn)題,進(jìn)一步說(shuō),是紐約證券交易所的技術(shù)缺陷引起的,例如系統(tǒng)負(fù)荷量不足、指數(shù)計(jì)算滯后等等。這些學(xué)者的觀點(diǎn)可以概括為“陳舊信息論”。他們認(rèn)為,股災(zāi)當(dāng)天出現(xiàn)的現(xiàn)貨指數(shù)與期貨指數(shù)之間正基差并非是一種不正常現(xiàn)象,其原因是由于期、現(xiàn)兩市對(duì)同一信息做出反應(yīng)的速度不同。因?yàn)楣蓛r(jià)指數(shù)是各成份股最新成交價(jià)格的平均數(shù),由于流動(dòng)性問(wèn)題,有的股票可能在幾分鐘甚至幾小時(shí)也沒(méi)有交易,但未成交買(mǎi)賣(mài)報(bào)價(jià)區(qū)間可能早已遠(yuǎn)離最新成交價(jià)格,因而股價(jià)指數(shù)此時(shí)仍反映的是“陳舊價(jià)格(stale prices)”信息,而期貨價(jià)格都是真實(shí)價(jià)格,不存在“陳舊價(jià)格”問(wèn)題,這樣就導(dǎo)致了期貨市場(chǎng)和現(xiàn)貨市場(chǎng)價(jià)格變動(dòng)的非同步性(non-synchronous),而實(shí)際上,這正是股價(jià)指數(shù)對(duì)信息反應(yīng)滯后的結(jié)果。因此,正基差的存在并不能表明瀑布理論的正確性。

從上述觀點(diǎn)看,股指期貨市場(chǎng)不是股災(zāi)的原因,反之,股災(zāi)是股票現(xiàn)貨市場(chǎng)存在技術(shù)性缺陷造成的。

(3)經(jīng)濟(jì)政策論。一些學(xué)者傾向于從經(jīng)濟(jì)和政策角度分析股災(zāi)的成因,他們相信,投資者信心大減,同時(shí)做出賣(mài)出股票的決策,必然是由于某一個(gè)具體事件引發(fā)的,或者是對(duì)基本面的變動(dòng)產(chǎn)生了強(qiáng)烈的負(fù)面預(yù)期。《布雷迪報(bào)告》中曾經(jīng)提到,事件最初的導(dǎo)火索有兩個(gè):一是未曾預(yù)料到的高額貿(mào)易赤字,導(dǎo)致利率創(chuàng)出新高;二是反購(gòu)并法案提案在美國(guó)眾議院籌款委員會(huì)獲得通過(guò)。但是,《布雷迪報(bào)告》雖然認(rèn)為它們是導(dǎo)火索,但卻不認(rèn)為它們是股災(zāi)的根本原因。美國(guó)證監(jiān)會(huì)兩位經(jīng)濟(jì)學(xué)家Mitchell & Netter(1989)的研究認(rèn)為,反購(gòu)并提案是導(dǎo)致股災(zāi)的直接原因。他們觀察到,伴隨著提案在議會(huì)的表決進(jìn)程,市場(chǎng)幾乎同時(shí)做出了反應(yīng)。從1987年10月13日法案首次提交眾議院到10月16日周五閉市,股價(jià)下跌了10%,這是過(guò)去50年中最大的三日跌幅。而且,引導(dǎo)市場(chǎng)下跌的股票恰恰就是那些受此提案影響的公司。假如兩位經(jīng)濟(jì)學(xué)家的觀點(diǎn)成立,那么“87股災(zāi)”實(shí)際上是一次政策風(fēng)險(xiǎn)釀成的事件。

(4)貿(mào)易與預(yù)算赤字論。1986年美國(guó)財(cái)政赤字高達(dá)2210億美元,貿(mào)易赤字高達(dá)1562億美元,均創(chuàng)赤字最高紀(jì)錄。10月14日,美國(guó)又公告了第三季度巨額貿(mào)易和預(yù)算赤字。時(shí)任財(cái)政部長(zhǎng)的貝克表示,美元可能有必要貶值的言論給市場(chǎng)造成了一定的恐懼。這種恐懼的蔓延致使投資者開(kāi)始拋售以美元計(jì)價(jià)的資產(chǎn),迫使利率水平激增,從而引發(fā)股市大跌。不過(guò),也有人對(duì)此觀點(diǎn)持有異議,認(rèn)為如果真是這樣,美國(guó)的貿(mào)易國(guó)股市不應(yīng)該跟隨美國(guó)股市下跌,因?yàn)槊绹?guó)的貿(mào)易赤字對(duì)他們來(lái)說(shuō)是好消息而不是壞消息。

(5)債券市場(chǎng)的分流效應(yīng)論。美國(guó)的長(zhǎng)期債券收益率在股災(zāi)之前一直處于上升態(tài)勢(shì),這可能也與巨額貿(mào)易和預(yù)算赤字有關(guān),因?yàn)橐獜浹a(bǔ)國(guó)內(nèi)資金的不足,必須保持較高的利率水平以吸引國(guó)際資金,利率提高使得國(guó)庫(kù)券和其他債券的利率相應(yīng)提高,投資者從股票市場(chǎng)轉(zhuǎn)移資金投資于債券,這對(duì)股票市場(chǎng)價(jià)格有直接的影響。例如,1987年初,長(zhǎng)期債的收益率只有7.6%,但是到了股災(zāi)之前,已經(jīng)攀升至10%,這就引發(fā)了投資者的投資興趣,引導(dǎo)他們把大量資金從股市轉(zhuǎn)至債券市場(chǎng),導(dǎo)致股市資金失血,引發(fā)大跌。

(6)股市估值過(guò)高論。華爾街的許多分析師認(rèn)為,1987年9月的美國(guó)股市價(jià)值已經(jīng)被嚴(yán)重高估。市盈率和股價(jià)/股息比例均出現(xiàn)過(guò)高現(xiàn)象。例如,市盈率在之前大概是15倍的水平,但是在1987年的10月,S&P500指數(shù)成份股的平均市盈率達(dá)到了20倍。不過(guò),這個(gè)看法也遭人質(zhì)疑,因?yàn)樵?960~1972年期間,市盈率和股價(jià)/股息比都曾達(dá)到過(guò)這樣的高度,也未引發(fā)股災(zāi),所以高市盈率并不必然導(dǎo)致股災(zāi)。

綜上所述,關(guān)于87股災(zāi)的成因,學(xué)術(shù)界也眾說(shuō)紛紜,未能達(dá)成一致意見(jiàn)。但是,隨著時(shí)間的流逝,人們?cè)絹?lái)越相信,沒(méi)有任何一個(gè)單獨(dú)因素可以造成股災(zāi),最可能的原因是多種因素共同作用的結(jié)果。格林斯潘(1988)在參議院銀行業(yè)委員會(huì)為“87股災(zāi)”作證時(shí)總結(jié)說(shuō),“1987年的牛市把股票價(jià)格送上了一個(gè)高度,讓人們難以相信持續(xù)上漲的公司盈利和不斷減小的折扣因子。必須要有事情阻斷它。即使不是在10月份,之后也會(huì)很快發(fā)生。股市崩潰的直接原因是非常偶然的。市場(chǎng)崩潰是一個(gè)等待發(fā)生的偶然事件”。