期現(xiàn)理論基差與合約正常價差的匡算

admin

理論基差與正常價差是指市場處于理性狀態(tài)下出現(xiàn)的合理的價格差異,這些差異一般由影響市場價格關系的一些內在因素所決定。

合理的期現(xiàn)基差包括:正常的交割費用(平均水平)、現(xiàn)貨貿(mào)易平均利潤。因此,“近月合約價格區(qū)間的上限=現(xiàn)貨價格+賣出交割的費用+現(xiàn)貨貿(mào)易社會平均利潤;近月合約價格區(qū)間的下限=現(xiàn)貨價格-買入交割的費用-現(xiàn)貨貿(mào)易社會平均利潤。”

期貨市場中,遠月合約(指供應淡季或者靠近淡季的合約,下同)與近月合約(指供應旺季或者靠近旺季的合約,下同)的價差,由兩部分組成,一部分是持倉費用,即因持有倉單而發(fā)生的倉儲費、資金利息、稅金等。另一部分是持有商品的價格風險成本,即因預期價格變動而產(chǎn)生的風險成本。特殊情況下,因預期商品供應大幅增長或者需求大幅下滑時,價格風險成本為負數(shù),甚至抵消持倉費用,從而出現(xiàn)遠期價格低于近期價格的現(xiàn)象。但是,如果我們因此而過多地考慮風險成本,那么就會陷入“不可知論”,從而無法去對合約價差進行考察。因此筆者所稱的“正常價差”是指不考慮價格風險成本的合約間價格差。一般來說,在熊市中,合約實際價差低于正常價差;牛市中,合約實際價差高于正常價差。

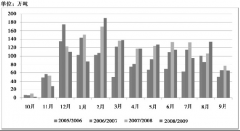

國內黃大豆供應旺季在8—12月之間(包括進口供應部分)。正常情況下,隨著已經(jīng)收獲或者已經(jīng)到港的黃大豆的不斷消耗和倉儲流轉成本的不斷提高,黃大豆在由新變陳的過程中,價格也不斷提高。因此,以供應旺季的價格推斷供應淡季的市場價格首先要考慮的是貨物的儲存成本。這在期貨價格上表現(xiàn)為倉單的持有成本。

在現(xiàn)貨市場中,持有兩個月貨物的費用主要有:倉儲費:按0.18元/噸/天計算為60×0.18=10.8元/噸;資金利息:按年貸款利率5.58%計算為2000×5.58%×2/12=18.6元/噸;增值稅:按價差60元/噸簡單計算為60/1.13×13%=6.9元/噸;縮水損失及其他損耗:按千分之三計算為2000×0.003=6元/噸;社會平均利潤:20元/噸;總計為62元/噸。

在連豆市場中,根據(jù)目前的交割細則,持有兩個月的倉單所發(fā)生的費用主要有:倉儲費:5、7、9月份間按0.6元/噸/天計算為60×0.6=36元/噸,11、1、3月份間按0.5元/噸/天計算為60×0.5=30元/噸;資金利息:按年貸款利率5.58%計算為2000×5.58%×2/12=18.6元/噸;增值稅:按買賣價差60元/噸簡單計算為60/1.13×13%=6.9元/噸;總計為55.5元/噸(冬季)或者61.5元/噸(夏季)。

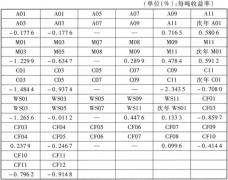

歷年的統(tǒng)計結果顯示的各合約價差平均水平是,1月與11月的價差為30—50點,5月與1月合約的價差為100—120點,7月與5月合約的價差為30—50點,9月與7月合約價差為50—70點。與上述的計算基本相符。因此,黃大豆合約間正常的價差一般在55—65元/噸左右,為計算方便,我們可以取平均值為60元/噸。

如此計算價差是基于這樣的依據(jù):已經(jīng)持有貨物或者倉單的投資者,在選擇當前拋售還是遠期拋售時,如果遠近價差超過了其持倉費用,便會選擇在遠期上賣出。這種力量的作用下,價差總是向持倉成本靠攏。

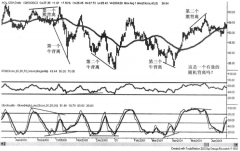

“期貨價格靜態(tài)評估”所反映的主要是期現(xiàn)市場價格關系的合理程度,并由此判定期貨價格的運行幅度是否基本到位。比如,以此方法評估2001年9月底黃大豆期貨價格進行靜態(tài)評估會發(fā)現(xiàn),遠期價格遠遠高于賣出套保成本(當時近月合約S111的賣出套保成本為1970元/噸左右,S205的理論賣出套保成本為1970+60×3=2150元/噸,而S205當時的平均收盤價格為2230,期貨價格高于賣出套保成本80元/噸,從而支持當時市場上漲將受到現(xiàn)貨拋壓,價格將繼續(xù)下跌的判斷。