股指期貨與權(quán)證交易有哪些不同點

admin

權(quán)證,是指標(biāo)的證券的發(fā)行人或其以外的第三人發(fā)行的,約定持有人在規(guī)定期間內(nèi)或特定到期日,有權(quán)按約定價格向發(fā)行人購買或出售標(biāo)的證券,或以現(xiàn)金結(jié)算方式收取結(jié)算差價的有價證券。

權(quán)證實質(zhì)反映的是發(fā)行人與持有人之間的一種契約關(guān)系,持有人向權(quán)證發(fā)行人支付一定數(shù)量的價金之后,就從發(fā)行人那獲取了一種權(quán)利。這種權(quán)利使得持有人可以在未來某一特定日期或特定期間內(nèi),以約定的價格向權(quán)證發(fā)行人購買/出售一定數(shù)量的資產(chǎn)。購買股票的權(quán)證稱為認(rèn)購權(quán)證,出售股票的權(quán)證叫作認(rèn)售權(quán)證(或認(rèn)沽權(quán)證)。認(rèn)購權(quán)證屬于期權(quán)當(dāng)中的“看漲期權(quán)”,認(rèn)沽權(quán)證屬于“看跌期權(quán)”。權(quán)證按行權(quán)方式的不同又分為歐式權(quán)證、美式權(quán)證和百慕大式權(quán)證三種。所謂歐式權(quán)證就是只有到了到期日才能行權(quán)的權(quán)證;所謂美式權(quán)證就是在到期日之前隨時都可以行權(quán)的權(quán)證;所謂百慕大式權(quán)證就是持有人可在設(shè)定的幾個日子或約定的到期日有權(quán)買賣標(biāo)的證券。權(quán)證的持有人獲取的是一個權(quán)利而不是責(zé)任,其有權(quán)決定是否履行契約,而發(fā)行者僅有被執(zhí)行的義務(wù),因此為獲得這項權(quán)利,投資者需付出一定的代價(權(quán)利金)。

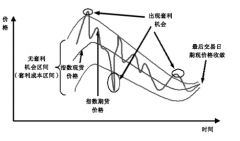

權(quán)證價值由兩部分組成。一是內(nèi)在價值,即標(biāo)的股票與行權(quán)價格的差價;二是時間價值,代表持有者對未來股價波動帶來的期望與機會。在其他條件相同的情況下,權(quán)證的存續(xù)期越長,權(quán)證的價格會越高。而美式權(quán)證由于在存續(xù)期可以隨時行權(quán),比歐式權(quán)證的相對價格要高。權(quán)證價值計算公式如下:

認(rèn)購權(quán)證價值=(正股股價-行權(quán)價)×行權(quán)比例

認(rèn)沽權(quán)證價值=(行權(quán)價-正股股價)×行權(quán)比例

由于權(quán)證也是實行T+0交易制度,使得很多投資者認(rèn)為,權(quán)證與股指期貨交易極其相似,其實不然,兩者之間的差別還是很大的。

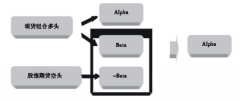

(一)兩者所面臨的風(fēng)險程度存在較大差異。首先,股指期貨采用的是保證金制度,盈利和虧損的空間都是無限的;而權(quán)證是全額交易,只承擔(dān)有限的風(fēng)險,即使最大虧損也只是虧損掉全部權(quán)利金而已。但是實際上,由于股指期貨采用強制平倉制度來控制投資者的交易風(fēng)險,以及交易所和期貨公司共同對風(fēng)險嚴(yán)格監(jiān)管,即使投資者被強行平倉,還可能剩有一部分本金。但是如果權(quán)證沒有了內(nèi)在價值,到期時往往都是最終以幾乎為零的價格走完最后的歷程,投資者將虧掉所有本金。因此股指期貨的價格波動風(fēng)險高于權(quán)證,但是整體的風(fēng)險控制要優(yōu)于權(quán)證。

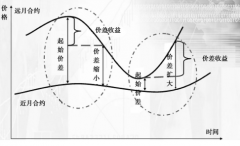

(二)兩者的交易操作方式不同。兩者都采用T+0的交易機制,當(dāng)天買的可以當(dāng)天賣出,這也是它們非常受投資者喜歡的原因之一。但股指期貨可以進(jìn)行雙向交易操作,投資者不僅可以先買后賣,也可以先賣后買。而權(quán)證不具備做空機制。由于權(quán)證不能“賣空”(即手頭沒有權(quán)證也可以先賣出),這也導(dǎo)致了當(dāng)權(quán)證價格過于虛高的時候,沒有“做空”的約束機制將其恢復(fù)至合理的價格范圍。如:現(xiàn)今股市上絕大多數(shù)權(quán)證溢價率都比較高,常常長時間遠(yuǎn)遠(yuǎn)脫離其內(nèi)在價值。這種現(xiàn)象在認(rèn)沽權(quán)證上表現(xiàn)得尤其明顯,市場上幾乎沒有出現(xiàn)過有內(nèi)在價值的認(rèn)沽權(quán)證,如同廢紙,但其價格卻可以長時間維持在1元以上,甚至離最后交易日只有一兩天時間時,權(quán)證價格也有高達(dá)幾毛錢的。

(三)兩者的漲跌幅限制不同。滬深300指數(shù)期貨每日的價格漲跌幅度是按照一定的準(zhǔn)則設(shè)定的,即每日價格最大波動限制在上一交易日結(jié)算價的±10%,最后交易日漲跌停板幅度為上一交易日結(jié)算價的±20%。而權(quán)證每日的漲跌幅度是以漲跌幅的絕對價格而不是百分比來限制的。這是因為權(quán)證的價格主要是由其標(biāo)的股票的價格決定的。標(biāo)的股票價格的小幅變化可能會造成權(quán)證價格的大比例變化,從而使事先規(guī)定的任何漲跌幅的比例限制都不太適合。因此,權(quán)證漲跌停板是不固定的,可以大于10%甚至百分之幾十。認(rèn)沽權(quán)證由于與正股價格相差懸殊導(dǎo)致漲跌停幅度可能在100%以上甚至是幾倍。

權(quán)證漲跌幅價格計算公式如下:

權(quán)證漲幅價格=權(quán)證前一日收盤價格+(標(biāo)的股票當(dāng)日漲幅價格-標(biāo)的股票前一日收盤價)×125%×行權(quán)比例;

權(quán)證跌幅價格=權(quán)證前一日收盤價格-(標(biāo)的股票前一日收盤價-標(biāo)的股票當(dāng)日跌幅價格)×125%×行權(quán)比例。

當(dāng)計算結(jié)果小于等于零時,權(quán)證跌幅價格為零。

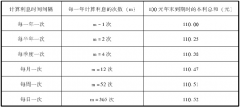

[例2-2]

某日A上市公司權(quán)證的收盤價是1元,該公司股票的收盤價是10元。次日,該公司股票漲停至11元。按公式計算,權(quán)證的漲停價格為1+(11-10)×125%=2.25元,換算為漲幅比例可高達(dá):(2.25-1)×100%=125%。

(四)兩者到期時的交割方式不同。股指期貨合約到期必須交割,且采用現(xiàn)金交割制度。而權(quán)證到期涉及實物交割行權(quán)。認(rèn)購權(quán)證的行權(quán)是按手中權(quán)證的數(shù)量與行權(quán)比例以行權(quán)價行權(quán),之后獲得相應(yīng)數(shù)量的股票。東方銅牛網(wǎng)http://www.qqmoo.cn/認(rèn)沽權(quán)證則是按照手中持有權(quán)證的數(shù)目和行權(quán)比例將手中一定數(shù)目的相應(yīng)股票以當(dāng)初約定的行權(quán)價賣給發(fā)行方。權(quán)證持有人可以選擇行權(quán),也可以選擇放棄行權(quán),當(dāng)持有人選擇行權(quán)時,權(quán)證的發(fā)行人有義務(wù)滿足持有人的行權(quán)要求。目前的權(quán)證到期行權(quán)均為實物股票劃轉(zhuǎn)。