鄭州小麥期現(xiàn)套利及跨月套利分析

admin

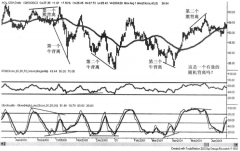

在2000年后的新國標(biāo)小麥期貨市場中,比較盛行的“實(shí)物交割”式套期保值就是一種期現(xiàn)基差的套利操作方式,這種操作的成功與否,關(guān)鍵是能否把握好介入時(shí)的期現(xiàn)基差。

由于期貨交割制度的存在,使得交割月份的期貨價(jià)格接近于現(xiàn)貨價(jià)格,理論上交割月份的期現(xiàn)價(jià)差等于零。但是,由于我國期貨市場中相對(duì)較高的交割費(fèi)用的存在,使得期現(xiàn)基差不小于期貨市場的交割費(fèi)用。

當(dāng)商品供大于求時(shí),由于賣方力量比較強(qiáng),只有當(dāng)期貨價(jià)格低于現(xiàn)貨價(jià)格的幅度超過買入交割費(fèi)用時(shí),才會(huì)有人接貨,在交割期,期現(xiàn)基差等于買入交割費(fèi)用,且期貨價(jià)格一般低于現(xiàn)貨價(jià)格;而當(dāng)商品供不應(yīng)求時(shí),只有期貨價(jià)格高于現(xiàn)貨價(jià)格的幅度超過賣出交割費(fèi)用,才會(huì)有人賣貨。因此,交割期正常期現(xiàn)基差等于賣出交割費(fèi)用,且期貨價(jià)格高于現(xiàn)貨價(jià)格。根據(jù)鄭州商品交易所2001年修訂的交割交易規(guī)則,進(jìn)行小麥實(shí)物賣出交割需承擔(dān)的費(fèi)用為50元/噸左右,進(jìn)行小麥實(shí)物買入交割需承擔(dān)的費(fèi)用為34元/噸左右。

近幾年,國家從政策上主張糧食期貨市場為糧食流通體制改革,從而緊密了期現(xiàn)市場的結(jié)合程度,使實(shí)物交割式套保(基差套利)盛行。

二、鄭州小麥合約價(jià)差套利

1.小麥合約間的正常價(jià)差

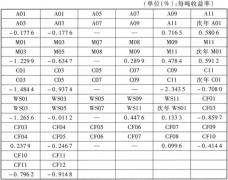

合約間正常價(jià)差的計(jì)算基于這樣的依據(jù):已經(jīng)持有貨物或者倉單的投資者,在選擇當(dāng)前拋售還是遠(yuǎn)期拋售時(shí),如果遠(yuǎn)近價(jià)差超過了其持倉費(fèi)用,便會(huì)選擇在遠(yuǎn)期上賣出。在這種力量的作用下,價(jià)差總是向持倉成本靠攏。

現(xiàn)貨市場的持倉成本:在現(xiàn)貨市場中,持有兩個(gè)月貨物的費(fèi)用主要有:倉儲(chǔ)費(fèi):按0.18元/噸/天計(jì)算為60×0.18=10.8(元/噸);資金利息:按年貸款利率5.58%計(jì)算為1080×5.58%×2/12=10(元/噸);增值稅:按價(jià)差30元/噸簡單計(jì)算為30/1.13×13%=6.9(元/噸);縮水損失及其他損耗:按3‰計(jì)算為1080×0.003=3.2(元/噸);總計(jì)為30.9元/噸。

期貨市場的持倉成本:在小麥期貨市場中,根據(jù)目前的交割細(xì)則,持有兩個(gè)月的倉單所發(fā)生的費(fèi)用主要有:倉儲(chǔ)費(fèi):按0.3元/噸/天計(jì)算為60×0.3=18(元/噸);資金利息:按年貸款利率5.58%計(jì)算為1080×5.58%×2/12=10(元/噸);增值稅:按買賣價(jià)差30元/噸簡單計(jì)算為30/1.13×13%=3.5(元/噸);總計(jì)為31.5元/噸。

另外,值得討論的是交割費(fèi)用是否應(yīng)該計(jì)算在合約正常價(jià)差之內(nèi)的問題。在實(shí)際操作中,即使持倉者不將倉單轉(zhuǎn)拋遠(yuǎn)月,也要發(fā)生交割費(fèi)用。因此,交割費(fèi)用不應(yīng)該計(jì)算在正常價(jià)差之中。也就是說持倉費(fèi)用與交割費(fèi)用無關(guān)。因此,綜合來看,小麥期貨合約的正常價(jià)差應(yīng)該在30元/噸左右。

2.小麥合約正常價(jià)差的修正因素

不同的合約在同一市場因素的作用下,其價(jià)格的變化不同,或者說同一因素對(duì)不同合約的作用強(qiáng)度有強(qiáng)有弱、有正有反,作用時(shí)間有長有短。正是如此,對(duì)未來因素的不同反應(yīng)形成了遠(yuǎn)月合約價(jià)格的風(fēng)險(xiǎn)構(gòu)成部分。我們應(yīng)根據(jù)市場因素對(duì)各合約影響的強(qiáng)弱來修正合約間的正常價(jià)差。

(1)影響合約間價(jià)差的季節(jié)因素

一般地,每年在7月份前后形成小麥的低價(jià)區(qū)。隨著新麥的上市,價(jià)格從八九月份緩慢攀升,春節(jié)前后到達(dá)最高點(diǎn),春節(jié)后開始緩慢回落,5月份前后將向上反彈,但幅度不會(huì)太高,隨后在7月份前后進(jìn)入小麥的低價(jià)區(qū)。因此,小麥的11月和1月合約應(yīng)該是強(qiáng)勢(shì)合約,它們與其他合約的價(jià)差要高于正常價(jià)差;而每年的7月合約是弱勢(shì)合約,它與其他合約的價(jià)差要小于正常價(jià)差。

(2)交割標(biāo)的物品質(zhì)的變動(dòng)對(duì)合約價(jià)差的影響

例如,鄭州小麥自WT209合約開始,不完善粒大于6%小于10%標(biāo)準(zhǔn)的小麥也可以交割,但扣價(jià)30元/噸,將使WT209合約以后的合約與前期合約的價(jià)差縮小。但是,這一規(guī)定對(duì)價(jià)差的影響程度還要考慮交割量的大小,即市場屆時(shí)的倉單壓力如何。如果屆時(shí)的倉單壓力很小,也就不會(huì)對(duì)WT209合約與前期合約的價(jià)差構(gòu)成多大的壓力。實(shí)際上考慮到屆時(shí)2000年倉單的注銷,市場的倉單壓力并不大。因此,此因素對(duì)WT209以后合約的壓力并不大。

(3)其他因素對(duì)不同合約影響程度的偏重

例如,入世因素、每年4—5月份的陳化糧和庫存小麥的拍賣等慣例動(dòng)作。

(4)供求關(guān)系對(duì)近遠(yuǎn)月合約的影響的偏重

商品供大于求時(shí),由于預(yù)期以后的價(jià)格還要下跌,遠(yuǎn)月合約的價(jià)格相對(duì)于近月合約的升水就會(huì)大大縮小。