影響期貨價格的因素計分分析方法

admin

“因素計分法”的理論基礎(chǔ)是“市場運(yùn)動的瞬間平衡性”。即,在市場運(yùn)行的任一價格點(diǎn)位和時間點(diǎn)位上,影響市場的各種多空力量得到了暫時的平衡。而這一平衡將要傾斜的方向,就是市場下一步的運(yùn)動方向。也就是說,大到中長期趨勢,小到短期趨勢,都可以通過對多空因素的平衡分析來把握。有了這一假設(shè),理論上,我們可以根據(jù)市場中所有個體因素對市場影響的大小,計算出各因素的影響力的相對數(shù)值,我們稱之為“評估分值”,并根據(jù)因素的多空傾向而賦之于正負(fù)號,再將這些正負(fù)分值求和,得出“計分結(jié)果”。“計分結(jié)果”如果是正號,后市則看漲;負(fù)號則看跌。

我們借用統(tǒng)計學(xué)中的“專家評估法”來對個體因素的“顯著性”和“持續(xù)性”進(jìn)行評估,也可使用“個人經(jīng)驗(yàn)法”,但后者的可靠性遠(yuǎn)小于前者。理論上,應(yīng)該對所有影響市場的個體因素都進(jìn)行評估計分,才能得出正確的評估結(jié)果。但在實(shí)踐中幾乎沒有做到的可能。因此,我們只能去評估市場中相對主要的因素,也就是能夠?qū)ι唐饭┣箨P(guān)系起到影響作用的因素。

所謂“專家評估法”,是指由相關(guān)專業(yè)人士各自獨(dú)立地評估出指標(biāo)值。然后由專人將指標(biāo)值匯總平均后,計算標(biāo)準(zhǔn)誤差,再反饋給各專業(yè)人士。由他們根據(jù)平均值及標(biāo)準(zhǔn)差尋找自己的計算結(jié)果與平均值偏差的原因,從而進(jìn)一步修正各自的計算結(jié)果。如此反復(fù),直到標(biāo)準(zhǔn)誤差縮小到合理的范圍內(nèi)。而“個人經(jīng)驗(yàn)法”就是指根據(jù)個人經(jīng)驗(yàn)對因素進(jìn)行評估。

二、“因素計分法”的計算步驟

1.明確分析的時間段

“個體因素的不斷出現(xiàn)、反復(fù)迭加、并融合進(jìn)集合因素”的過程形成了市場的短、中、長期走勢。有的商品存在著季節(jié)性生產(chǎn)周期,在不同的時間段里,便會有不同的相對固定的個體因素的存在。比如,黃大豆市場每年5—8月的“北半球天氣因素”、每年10月左右的“南美種植面積因素”,等等。因此,任一時間段總會有某些固定的、或者突發(fā)的、或者長期的因素的存在。另外,我們分析的時間跨度越長,個體因素就會越粗或越多,時間跨度越短,個體因素就會越細(xì)或越少。因此,只有明確了分析的時間段及其長度,才能確定和羅列具體的個體因素。

2.確定并羅列個體因素

理論上,一個個體因素可以包容無數(shù)的次級別個體因素,也就是說個體因素可以無限地分層細(xì)化。在實(shí)踐中,可以根據(jù)所分析時間段的長短確定個體因素的細(xì)化程度,但所羅列的因素要全面反映該段時間內(nèi)商品的供求變化,并且兼顧多空兩個方面。個體因素的羅列不能過少,一般不少于6個。

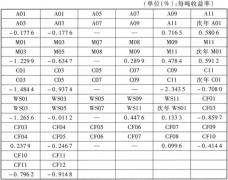

3.將個體因素按“顯著性”排序,并計算“顯著性分值”

“顯著性”指標(biāo)反映個體因素對商品供求關(guān)系影響力的大小。我們使用倍數(shù)數(shù)列來賦值因素的“顯著性”。倍數(shù)數(shù)列具有任一數(shù)值都比前面的各數(shù)總和“大1”的特征,恰當(dāng)?shù)胤从沉艘蛩氐闹鞔侮P(guān)系,符合事物發(fā)展的規(guī)律。這是我們使用倍數(shù)數(shù)列賦值因素的“顯著性”的原因。實(shí)際操作中,先將個體因素按對市場影響程度的大小排序,將影響程度最小的因素的“顯著值”記為“1”,每高一等級增加一倍,即1、2、4、8、16……同樣重要的因素可以取相同的“顯著值”。

得到了各因素的“顯著值”后,將各因素顯著值匯總,以匯總值為基數(shù)求得每一因素的顯著值所占的權(quán)重,就是該因素的“顯著性分值”,以百分比表示。分值之和為100%。

4.確定因素的“持續(xù)性分值”

“持續(xù)性”是指對市場影響持續(xù)的時間的長短。按因素對所分析的時間段影響的長度,以從短到長的順序,也可以按照因素被市場消化的程度,從大到小的順序,依此取得“持續(xù)性”分值為0%、25%、50%、75%、100%,這就是各因素的“持續(xù)性分值”。分別代表因素在所分析的時間段里“滯留”的時間比例,或者因素被市場消化的程度。其和一般大于1。

5.確定因素“評估分值”

在分別確定了因素的“顯著性分值”和“持續(xù)性分值”后,以“持續(xù)性分值”來修正“顯著性分值”。即,分別求出各因素“顯著性”分值與“持續(xù)性”分值的乘積,便得到各因素的“評估值”。將“評估值”匯總后,再以匯總值為基數(shù)求得各因素“評估值”的權(quán)重,便是各因素的“評估分值”。

6.確定因素的多空傾向,并將各因素賦以正負(fù)號

利多因素的分值為正值,利空因素的分值為負(fù)值。無明確利多、利空傾向的因素,“評估分值”直接取為0。

7.確定計分結(jié)果

求和各因素的正負(fù)“評估分值”,得到計分結(jié)果。如計分結(jié)果為正數(shù),則該時間段內(nèi)市場的趨勢以上漲或反彈為主;結(jié)果為負(fù)數(shù),則以下跌或調(diào)整為主。絕對值越大,可靠程度越高。一般地,絕對值超過50,表明市場將形成明確的漲勢或跌勢,小于50,表明市場以反彈或調(diào)整的形態(tài)出現(xiàn)。計分結(jié)果等于0時,表明市場沒有方向。

8.用“關(guān)鍵因素分析法”來校驗(yàn)計分結(jié)果

9.建立分值追蹤體系

隨時間的發(fā)展,已經(jīng)發(fā)生的個體因素對市場的影響不斷變小,新的個體因素不斷出現(xiàn),階段時間的評估結(jié)果也呈動態(tài)變化,建立起分值追蹤系統(tǒng),有利于我們及時準(zhǔn)確地把握市場的變化。

上述步驟中,因素的羅列、排序、多空傾向的判定,“持續(xù)性分值”的確定都可使用“專家評估法”來確定。為確保評估的客觀性,參與評估的專家應(yīng)包括來自投資機(jī)構(gòu)、現(xiàn)貨商、政府或私人預(yù)測機(jī)構(gòu)等領(lǐng)域人士。