量能理論實戰—成交量組合選股實戰介紹

admin

1.短線天量買賣法則

60分鐘屬短期波動,一日的1/4,而MACD屬中期趨勢,60分鐘MACD作為短周期的中線指標,是極佳的超級短線秘笈。

第一步,選出近期成交突然連續放大,日換手率10%以上,大幅上漲(最好出現漲停)的個股觀察。其主要特征是一根巨大的成交量紅柱伴隨一根長陽線使股價迅速脫離盤整區。這個成交量是兩個月以來的最大成交量,稱為天量,其換手率在10%-25%之間。

成交放大可能是受到利好消息的刺激,如較好的業績和分配方案,重大合作項目的確定等。但是我們并不建議放量立即跟進。因為導致股票突然放量上攻的原因可以是多種多樣的,一般投資者喜歡立即跟進,但是極易掉進莊家拉高出貨的陷阱。例如2000年上半年四川長虹(600839)突然放量漲停,許多人急忙追進,然而4個月后長虹跌幅達50%

再強勢的股票也會回檔,為了避免在最高位套牢,我們寧可等到回檔再買入。

第三步,該股放出天量后短線沖高之后必有縮量回調,我們就是盯住其二浪調整的結束點作為短線買入點。這個點位能夠保證一買就漲,充分發揮短線效率。

2.地量買入法

股票到達底部后的一個重要標志,莊家吸貨不會放量,而是不斷的縮量,慢慢吸貨,散戶在這個過程中會非常痛苦在不斷的縮量過程中事實上是散戶以及短線跟風盤不斷的喪失信心的過程,直到已經沒有多少拋盤出來,最終成交量就呈現非常低的狀態,就是所謂的地量地價的狀態了。成交量的改變將是趨勢反轉的前兆。其股價走勢具有以下特征:

A.波動幅度逐漸縮小。

B.量縮到極點。

C.量縮之后量增,突然有一天量大增,且盤出中陽線,突破股票盤局,股價站在10日均線之上。

D.成交持續放大,且收陽線,加上離開底價三天為原則。

E.突破之后,均線開始轉為多頭排列。而盤整期均線疊合在一起。

投資者必須清楚地知道,地量一般在什么情況下出現,這對判斷后市操作具有重要意義。

地量在行情清淡的時候出現的最多。在行情清淡的時候,人氣渙散,交投不活,股價波動幅度較窄,場內套利機會不多,幾乎沒有任何賺錢效應。持股的不想賣股,持幣的不愿買股,于是地量的出現就很容量理解了。這一時期往往是長線買家進場的時機。

地量在股價即將見底的時候出現的也很多。一只股票經過一番炒作之后,總有價格向價值回歸的道路。在其慢慢下跌途中,雖然偶有地量出現,但很快就會被更多拋壓淹沒,可見現在的地量持續性較差。而在股價即將見底的時候,該賣的都已經賣了,沒有賣的也不想再賣了,于是地量不斷出現,而且持續性較強。如果結合該公司基本面的分析后,在這一時期內介入,只要能忍受得住時間的考驗,一般均會有所收獲。

地量在莊家震倉洗盤的末期也必然要出現。任何莊家在做莊的時候,都顯然不愿意為別的投資者抬轎子,以免加大自己拉升途中的套利壓力,于是,拉升前反復震倉、清洗獲利盤就顯得非常必要了。那么,莊家如何判斷自己震倉是否有效,是否該告一段落呢?這其中方法與手段很多,地量的出現便是技術上的一個重要信號。此時,持股的不愿意再低價拋售,或者說已經沒有股票可賣了,而持幣的由于對該股后市走向迷茫,也不敢輕易進場搶反彈,于是成交清淡,地量便油然而生,而且一般還具有一定的持續性。這一時期往往是中線進場時機,如果再結合其它基本面、技術面的分析,一般來說均會有上佳的收益。

實戰中,投資者可以應用股價運行于20日均線上方,出現地量小陽線買進的方法。說的具體一點,就是當股價運行于20日均線上方,說明股價已經相對走強,出現地量小陽說明近期相對最低價就在這里。

最安全的操作為:股價剛從低部上穿20日均線上方,或在20日均線上方上徘徊,出現地量小陽。還有就是股價經過一波拉升后縮量回調到20日均線附近,出現相對的地量小陽。

例:北京旅游(000802)2009年1月月股價一直在20日均線上下徘徊,到了23日股價拉出一根小陽線,同時成交量出現地量,可趁此時低價買入待漲。

但在實際使用中,投資者又遇到了,放量之后的縮量,股價持續調整的情況,由于日線圖表上容易產生騙線。

3.量能把握長牛股底部

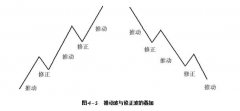

成交量可以說是股價的動量。一只股票在狂漲之前經常是長期下跌或盤整之后,這樣在成交量大幅萎縮,再出現連續的放大或溫和遞增,而股價上揚。一只底部成交量放大的股票,就象在火箭在升空前必須要有充足的燃料一樣,必須具有充分的底部動力,才能將股價推升到極高的地步。因此,一只狂漲的股票必須在底部出現大的成交量,在上漲的初期成交量必須持續遞增,量價配合,主升段之后往往出現價漲量縮的所謂無量狂升的強勁走勢。

一只會大漲的股票必須具備充足的底部動力才得以將股價推高,這里所說的充足的巨量是相對過去的微量而言,也就是說,當一只股票成交量極度萎縮后,再出現連續的大量才能將股價推高。成交量是衡量買氣和賣氣的工具,它能對股價的走向有所確認。因此,精明的投資人對于底部出現巨大成交量的股票必須跟蹤,因為當一只股票的供求關系發生極大變化時,將決定股價的走向,投資者絕對不可以忽略這種變化發生時股價與量的關系,一旦價量配合,介入之后股價將必然如自己預期的那樣急速上揚。

成交量的形態改變將是趨勢反轉的前兆。個股上漲初期,其成交量與股價的關系是價少量增,而成交量在不斷持續放大,股價也隨著成交量的放大而揚升。一旦進入強勢的主升段時,則可能出現無量狂升的情況。最后末升段的時候,出現量增價跌,量縮價升的背離走勢,一旦股價跌破十日均線,則顯示強勢已 經改變,將進入中期整理的階段。

因此,當你握有一只強勢股的時候,最好是緊緊盯住股價日K線圖,在日K線一直保持在十日均線之上,可以一路持有,一旦股價以長陰線或盤勢跌破十日均線,應立即出貨,考慮換股操作。

盤整完成的股票要特別注意,理由是其機會大于風險。盤整的末期成交量為萎縮。代表拋盤力量的消竭。基本上,量縮是一種反轉信號,量縮才有止跌的可能,下跌走勢中,成交量必須逐漸縮小才有反彈的機會。但是,量縮之后還可能再縮,到底何時才是底部呢?只有等到量縮之后又是到量增的那一天才能確認底部。如果此時股價已經站在十日均線之上,就更能確認其漲勢已經開始了。

所以,基本上我們應重視的角度是量縮之后的量增,只有量增才能反映出供求關系的改變,只有成交量增大才能使該股具有上升的底部動量。

根據上面的內容,我們總結可知,在盤局的尾段,股價走勢具有以下特征:

A.波動幅度逐漸縮小。

B.量縮到極點。

C.量縮之后是量增,突然有一天量大增,且盤出中陽線,突破股票盤局,股價站在10日均線之上。

D.成交量持續放大,且收中陽線,加上離開底價三天為原則。

E.突破之后,均線開始轉為多頭排列,而盤整期間均線是疊合在一起。

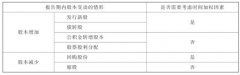

4.成交量組合選股

下面介紹以成交量為核心的成交量組合:“搭下中小陽增后陰”成交量組合,它與廣泛流行的K線組合的相互配合使用,效果很好。定義及使用注意事項。

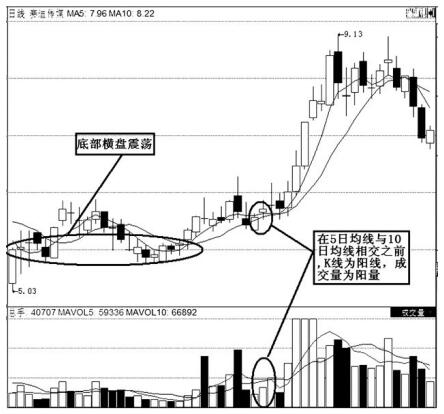

五日成交量均線在上,十日成交量均線在下,五日成交量均線自上向下搭,與十日成交量均線趨近交叉,五日成交均量與十日成交均量趨于一致,大致持平。

五日成交量均線與十日成交量均線趨近交叉當日,K線為陽線,與此相對應當日成交量為陽量。

五日成交量均線與十日成交量均線趨近交叉前一日,K線為陽線,與此相對應當日成交量為陽量,大多數情況下此日量比趨近交叉日量小。

五日成交量均線與十日成交量均線趨近交叉次日,K線為陰線,與此相對應當日成交量為陰量。

出現在橫盤整理末期、大幅拉升前夕。

K線上相對應的往往是莊家震倉、洗盤過程。

五日成交均量與十日成交均量趨于一致時,允許有百分之十以內的正負誤差,二者越接近越好。

符合葛南維移動平均線四個買入法則之一。

成交量組合出現同時或出現后一、二個交易日內,如有K線組合出現相配合,則該只股票股價上漲概率更大。

按此方法買入股票且股價上漲一段后,如果葛南維移動平均線八大法則中四個賣出法則之一出現,應出脫持股。

例:賽迪傳媒(000504)1997年8月14日至8月20日4個交易日的成交量,組成一個“搭下中小陽增后陰”的基本圖形。從8月21日起,股價強勁上漲,至8月29日止,7個交易日內股價從6.34元一路漲至8.85元,漲幅近40%。

下面要介紹的這種選股法的基本原理是“量是因,價是果;量在先,價在后”。但在實際中,人們會發現根據量價關系來進行具體買賣股票時,常常會出現失誤,尤其是在根據成交量判斷主力出貨與洗盤方面,失誤率更高,不是錯把洗盤當出貨,過早賣出,從而痛失獲利良機,就是誤將出貨當洗盤,該出不出,結果是痛失出貨良機。那么,在實際投資中如何根據成交量的變化,正確判斷出主力的進出方向,或者說,如何根據成交量的變化,準確判斷出主力是在出貨還是洗盤呢?

一般說來,當主力尚未準備拉抬股價時,股價的表現往往很沉悶,成交量的變化也很小,此時研究成交量沒有實際意義,也不好斷定主力的意圖。但是,一旦主力放量拉升股價時,主力的行蹤就會暴露,我們把這樣的股票稱為強莊股,此時研究成交量的變化就具有非常重要的實際意義,此時,如果能夠準確地捕捉到主力的洗盤跡象,并果斷介入,往往能在較短的時間內獲取非常理想的收益。

實踐證明,根據成交量變化的以下特征,可以對強莊股的主力是不是在洗盤作出一個較為準確的判斷:

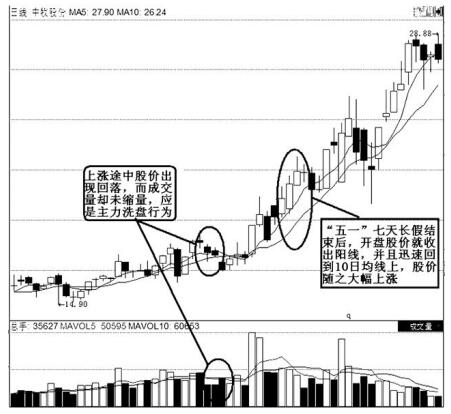

首先,由于主力的積極介入,原本沉悶的股票在成交量的明顯放大推動下變得活躍起來,出現了價升量增的態勢。然后,主力為了給以后的大幅拉升掃平障礙,不得不將短線獲利盤強行洗去,這一洗盤行為在K線圖上表現為陰陽相間的橫盤震蕩,同時,由于主力的目的是要一般投資者出局,因此,股價的K線形態往往成明顯的“頭部形態”。

其次,在主力洗盤階段,K線組合往往是大陰不斷,并且收陰的次數多,且每次收陰時都伴有巨大的成交量,好象主力正在大肆出貨,其實不然,仔細觀察一下就會發現,當出現以上巨量大陰時,股價很少跌破10日移動平均線,短期移動平均線對股價構成強大支撐,主力低位回補的跡象一目了然,這就是技術人士所說的“巨量長陰價不跌,主力洗盤必有漲”。

再次,在主力洗盤時,作為研判成交量變化的主要指標OBV、均量線也會出現一些明顯的特征,主要表現為:當出現以上大陰巨量時,股價的5日、10日均量線始終保持向上運行,說明主力一直在增倉,股票交投活躍,后市看好。另外,成交量的量化指標OBV在股價高位震蕩期間,始終保持向上,即使瞬間回落,也會迅速拉起,并能夠創出近期的新高,這說明單從量能的角度看,股價已具備大幅上漲的條件。

6.均線與成交量組合看股法

在技術分析領域里,移動平均線以它簡潔明了的特點深受投資者的青睞。人們利用不同時期的移動平均線來指導操作,特別利用不同時期的移動平均線的排列來判斷是多頭市場還是空頭市場。移動平均線的優缺點:

一、優點:運用移動平均線理論,在買賣交易時,可以界定風險程度,將虧損的可能性降至最低;在行情趨勢發動時,買賣交易的利潤相當可觀;移動平均線的組合可以判斷行情的真正趨勢。

二、缺陷:當行情牛皮盤整時,買賣信號過于頻繁,投資者無所適從;移動平均線的最佳日數與組合,確定起來十分困難;僅靠移動平均線的買賣信號,無法給予投資者充足的信心,必須依靠其他技術指標的輔助,成交量、股價、均線共同作用。

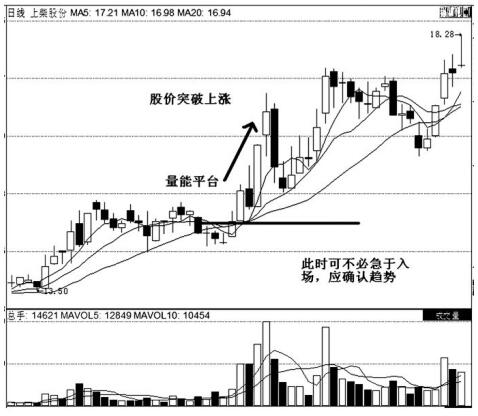

為了投資者在運用移動平均線時能夠揚長避短,從而發現成交量、股價、均線三者的共同作用,總結如下:股價突破、支撐和壓力的有效性與均線的角度和成交量有關。根據這一理論,投資者可以較為有效地實施正確的買賣策略。

突破:股價突破移動平均線時,成交量必須放大,特別是向上突破移動平均線時。如果移動平均線的運行角度與股價的運行角度相反時,突破后的股價會有回抽的要求,當日成交量過大(當日成交量比前一日成交量放大3倍以上時),若當日收盤為中線特別是光頭K線出現時,這種反抽會發生在次日或者第三日。

例如,2001年10月23日滬深兩市在暫停國有股減持消息的作用下,放量突破相反運行的5日均線,并當天收出光頭中陽線,從而在次日才出現回抽,如果在突破移動平均線時成交量減少或者持平(特別是股價無量突破相反運行的移動平均線時),這種突破往往是假的。

支撐:移動平均線能否對股價構成有效支撐,不僅要看移動平均線的運行角度,同時也要注意成交量的多寡。例如,移動平均線是向上運行而股價回落,這種移動平均線的支撐力度就大于走平或者回落的移動平均線,如果股價回落至移動平均線,發生支撐反彈時,必須有成交量的配合,否則投資者可視這種支撐為無效支撐。

例如深成指在2001年10月26日出現止跌走紅,但是成交量則比前一日減少,說明這種支撐的可信度不高,投資者可不按傳統的移動平均線的買賣技巧來進行。

壓力:股指或者股價在下跌過程中出現的反彈,往往會遇上移動平均線的壓力。這一壓力的大小不僅與移動平均線的期數有關,同時還與移動平均線的角度及成交量有密切關系。在反彈行情中移動平均線的運行角度與股價或者股價運行角度越大,相反的壓力就越大,特別是無量上攻移動平均線,失敗的可能性就越大。