程序化交易的發(fā)展

admin

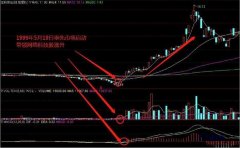

到了20世紀80年代,程序化交易發(fā)展迅猛,交易量急劇增加。但是,由于美國1987年10月19日的“黑色星期一”股災(zāi)的發(fā)生,股市崩盤,跌幅超過22%,部分學(xué)者甚至包括美國證券交易委員會(SEC)的管理者認為,程序化交易即使不是導(dǎo)致1987年股災(zāi)發(fā)生的主要原因,至少也加劇了那次股災(zāi)的嚴重程度,特別是程序化交易中的連續(xù)拋售和指數(shù)套利交易活動,使股價大幅下挫,價格劇烈波動。所以,股災(zāi)發(fā)生后程序化交易的發(fā)展一度處于停滯狀態(tài)。但是,其后許多經(jīng)濟、金融專家和學(xué)者通過大量的理論和實證研究發(fā)現(xiàn):程序化交易與股票市場的價格波動并沒有必然的聯(lián)系,同樣,也沒有證據(jù)顯示指數(shù)套利加劇了股票市場價格的波動。雖然程序化交易借助了計算機程序等非人力控制因素進行精確的計算,但其執(zhí)行的交易決策終究是由人做出的,計算機只是加快了交易運行的速度而已。經(jīng)過經(jīng)濟學(xué)家和金融學(xué)家的努力,程序化交易重新得到人們的認同。進入90年代以后,程序化交易的發(fā)展躍上一個新的臺階。美國誕生了很多專門為中小投資者提供各種各樣量身定制的一次性股票組合交易服務(wù)的中介機構(gòu),如著名的FOLlofn和MAXFunds等。

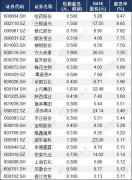

經(jīng)過70年代的產(chǎn)生、80年代的停滯和90年代的飛速發(fā)展,程序化交易現(xiàn)在已經(jīng)得到廣大投資者的認同,越來越多的投資者采用這種交易方式。目前開設(shè)程序化交易的交易所主要包括紐約股票交易所、納斯達克市場、芝加哥期貨交易所以及芝加哥期權(quán)交易所等,其交易標的包括S&P500和NASDAQ100指數(shù)中的成分股以及相應(yīng)的期貨合約,S&P指數(shù)和NASDAQ100指數(shù)的看漲和看跌期權(quán)等。根據(jù)紐約股票交易所網(wǎng)站公布的數(shù)據(jù),在其交易所進行的程序化交易的日均交易量占紐約股票交易所的日均總交易量的30%。

進入21世紀,降低成本的交易策略帶動了算法交易的發(fā)展,為降低大宗訂單對市場價格的沖擊,計算機自動將大宗訂單分拆為小訂單,暗池交易啟動。暗池(Dark Pool)是一個具有對公眾隱藏性能的特殊自動交易系統(tǒng)。目前,暗池交易量約為總成交量的16%。“高頻交易”(High-frequency Trading,HFT)是指證券投資機構(gòu)利用速度優(yōu)勢,為證券投資編程和自動交易,使其交易速度以毫秒計的優(yōu)勢超越其他普通計算機,比普通人工交易員的交易速度更是具有以整秒計的優(yōu)勢,從而在瞬息萬變的市場中獲利。利用超級計算機進行的高頻交易快速發(fā)展,2009年占到紐交所每日成交量的2/3。在電子期貨和期權(quán)市場上,高頻交易商的活動已經(jīng)占到50%—70%。