關(guān)注的股票被機(jī)構(gòu)過量持有

admin

駿立基金獨家持有諾基亞公司的2.5億股和美國在線的1億股,這導(dǎo)致了該公司2000年和2001年中極為不利的供需失衡。其他被過量持有的股票實例還有1999年的世通公司和2000~2001年的捷迪訊光電、思科系統(tǒng)。

因此,即使是“50大熱門股”或是其他機(jī)構(gòu)投資者廣泛持有的股票,前景也可能會暗淡無光、風(fēng)險十足。當(dāng)某公司的業(yè)績增長已到了幾乎所有的機(jī)構(gòu)投資者都去購買它的股票的時候,再買進(jìn)它的股票可能為時已晚,因為它已經(jīng)喪失了核心的增長潛力。

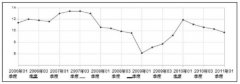

試想一下20世紀(jì)90年代末到21世紀(jì)初時,許多投資機(jī)構(gòu)認(rèn)為花旗集團(tuán)股票有很高的持有價值。然而2008年銀行業(yè)次貸危機(jī)爆發(fā)后,紐約花旗銀行的股價先是跌到3美元,隨后又繼續(xù)下跌到1美元。而僅僅在兩年之前,它的股價高達(dá)57美元。正因為如此,本書在第一版之后新增了兩個章節(jié)詳細(xì)介紹股票賣點的問題。大多數(shù)投資者沒有賣出的準(zhǔn)則和計劃,這是一個非常嚴(yán)重的錯誤。

美國國際集團(tuán)也面臨了同樣的困境。2008年,AIG的股價由2000年100多美元的賣價潰敗到50美分;而政府控股的房利美則在同一金融危機(jī)中,股價暴跌到不足1美元。

2001年夏天美國在線的股票和2000年夏天思科系統(tǒng)的股票被1000多家的機(jī)構(gòu)投資者持有。當(dāng)市場處于熊市的時候,這樣龐大的潛在供給壓力會對股價產(chǎn)生不利影響。許多基金會在上升趨勢中擠入,在下降趨勢中被擠出。

本文由巴菲特之家整理編輯。