股票/債券/國債風(fēng)險確定與估算

admin

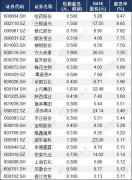

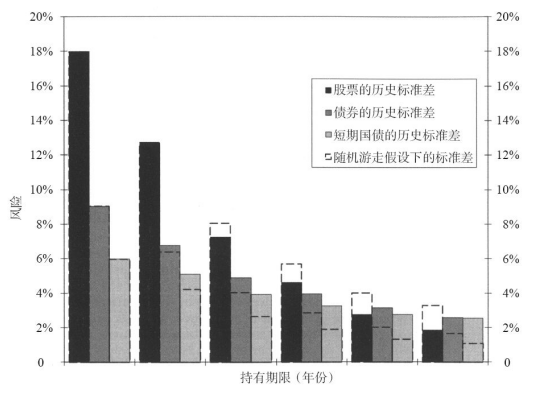

圖6-2 在各個持有期內(nèi),股票、債券與短期國債實際年收益率的標(biāo)準(zhǔn)差:歷史數(shù)據(jù)與隨機游走假設(shè)(1802~2012年)

盡管股票收益率的標(biāo)準(zhǔn)差在短期內(nèi)高于債券收益率的標(biāo)準(zhǔn)差,一旦持有期增加到15~20年,股票的風(fēng)險就比債券小了。當(dāng)持有期達到30年以上時,一個股票投資組合收益率的標(biāo)準(zhǔn)差將降至債券或短期國債標(biāo)準(zhǔn)差的3/4以下。隨著持有期限的增加,股票平均收益率的標(biāo)準(zhǔn)差下降的速度幾乎是固定收益資產(chǎn)的兩倍。

如果資產(chǎn)收益率符合隨機游走的假設(shè),則每種資產(chǎn)的標(biāo)準(zhǔn)差將以持有期限的平方根的速度下降。所謂隨機游走,指的是未來的收益與過去的收益完全無關(guān)的過程。如圖6-2中的虛線柱形圖所示,由隨機游走假設(shè)預(yù)測的風(fēng)險逐漸下降。

但歷史數(shù)據(jù)顯示,股票的收益不符合隨機游走假設(shè)。這是因為股票平均收益率的實際風(fēng)險下降的速度遠(yuǎn)遠(yuǎn)超過隨機游走假設(shè)預(yù)測的下跌速度,其原因在于股票收益的均值回歸。

另一方面,固定收益資產(chǎn)平均收益的標(biāo)準(zhǔn)差下跌的速度趕不上隨機游走假設(shè)預(yù)測的下跌速度。這是債券收益率均值回避的一種表現(xiàn)形式。均值回避意味著某種資產(chǎn)的收益率一旦偏離其長期均值,則其在未來時間里向正常狀態(tài)回歸的概率降低,進一步偏離的概率增大。債券收益率的均值規(guī)避現(xiàn)象在惡性通貨膨脹期間尤其明顯,在此期間,物價變化加速前進,紙幣資產(chǎn)日漸貶值。而在那些影響了美國及其他發(fā)達國家的較為溫和的通貨膨脹情況下,均值規(guī)避現(xiàn)象同樣存在。一旦通貨膨脹開始加速,通貨膨脹的傾向日趨高漲,債券持有人已沒有機會來彌補其購買力的損失。與之相反,股票持有者持有的是實物資產(chǎn)的要求權(quán),他們很少會因通貨膨脹而持續(xù)遭受損失。

注意,我不是說一個投資組合的風(fēng)險隨著持有期限的增加而下降。股票總收益的標(biāo)準(zhǔn)差隨著時間的推移而增加,但速度逐漸減弱。另一方面,由于通貨膨脹的不確定性,債券實際收益率的標(biāo)準(zhǔn)差隨著投資期限的增加而加速增加,最終,債券的風(fēng)險大于一個多樣化的普通股投資組合。